凡在香港經營的業務,都會因應所得利潤被徵收利得稅。每年 4 月,全港公司都會收到由稅務局發出的報稅表,逾期提交會被高額罰款!本文將簡述填寫利得稅 3 類表格的注意事項,以及分享公司報稅的 3 大貼士,想報稅更簡易就繼續看吧!

利得稅是甚麼?

任何人士、合夥業務、法團或受託人在香港經營行業、專業或業務產生利潤,均需邀交利得稅,但出售資本資產的所得利潤則被排除。如非居港人士,或自僱人士在港賺取利潤,亦要就收入課稅。

香港利得稅有分兩級制度,以減輕企業負擔。有限公司首 2 百萬港元的應評税利潤*為 8.25%,無限公司則為 7.5%;有限公司超過 2 百萬港元的應評税利潤為 16.5%,而無限公司則是 15%。

* 應評税利潤(或經調整的虧損)指任何人士在評税基期內於香港產生或得自香港的純利(或蒙受的虧損)。

利得稅報稅表類型

稅務局把利得稅報稅表分為 3 類,分別為「法團(BIR51)」、「法團以外的人士(BIR52)」、「有關非居住於香港的人士(BIR54)」。

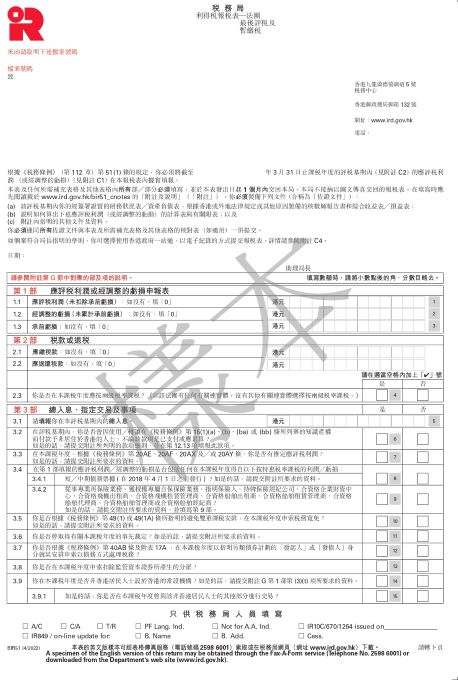

1. 企業適用(BIR51)

表格適用於在香港經營的公司,要注意的是,根據稅務局在 2023 年的新政策,所有公司包括小型公司和不活動公司(又稱休眠公司)交表時都需要提交一切佐證文件,例如經審核的財務報表和利得稅計算表。

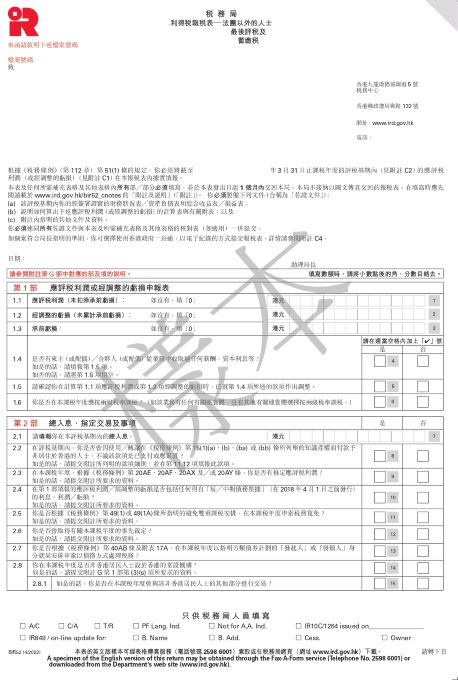

2. 個人非公司適用(BIR52)

表格適用於在香港經營合夥業務人士,假如在 1 個財政年度內由獨資轉為合夥業務或相反,需在 BIR52(而非 BIR60 表格第 5 部)填報整年的利潤和虧損。若涉及外幣財務報表,填表人應以年度平均匯率結算,並以港元填報數額。

3. 非居港人士(BIR54)

表格適用於在香港經營業務、行業或專業有應課稅收入的非居民,即是在香港沒有永久性業務的人士。若果是香港居民在外國成立離岸公司,便不屬於此類別。

填寫利得稅報稅表注意事項

- 交表期限方面,新公司成立 18 個月後會收到首份利得稅報稅表,並需在 3個月內提交。之後再報稅,就會於每年 4 月初收到表格,再根據稅表上打印日期的 1 個月內交表。

- 由 2023 年起,所有類型公司,包括無實際營運的不活動公司都需要遞交財務報表及其他佐證文件,並連同利得稅計算表一同報稅。

可以延遲提交利得稅報稅表嗎?

公司可透過聘用稅務代表申請延遲提交利得稅報稅表。稅務局每年年初都會發出通函予稅務代表,宣布該年度延期提交報稅表的細節。除此,若小型公司和小型合夥企業透過「稅務易」網上平台提交利得稅報稅表,將獲 2 週的延期。

離岸公司需要課利得稅嗎?

離岸公司沒有被豁免繳納利得稅,但是否要繳納,則視乎該公司在港的業務性質及範圍,例如利潤的來源是否全在港以外產生,業務是否在港以外運作,服務或產品在港有無客戶或供應商,以及商業協議是否在港以外簽署。如果以上事項都沒有在香港內發生,該公司理論上無需繳納利得稅。

利得稅報稅所需文件

- 填妥的利得稅報稅表「有限公司(BIR51)/ 合夥業務(BIR52)」

- *無限公司的獨資業務類型則提交「個人報稅表(BIR60)」

- 年度財務報表

- 應評稅利潤(或經調整的虧損)的計算表與有關附表

- 其他補充表格

補充表格

公司報稅不時都要填寫補充表格,以爭取享用稅務優惠。現時總共有 15 份補充表格,有需要的納稅人需前往稅務局網站下載相關表格,連同報税表一併提交。另外,只有補充表格 S1、S2、S3和S4 可以電子方式與電子利得稅表一起提交,其餘補充表格連同報稅表以文本形式一併遞交。

逾期提交利得稅報稅表後果

遲交利得稅報稅表,或沒有合理理由在填報過程中作出不正確的陳述,都有機會被判罰款 10,000 元,更可被加徵相等於少徵稅款 3 倍的罰款。

公司報稅 3 大貼士

1. 做好日常簿記

企業想報稅順利,平時就要保持帳目清晰,儲存及分類各種財務單據,不要收到稅單才開始做賬。萬一財務報表因帳目混亂而出錯,公司需要向核數師解釋,拖慢審計程式,有機會提升審計收費。假如稅務局對公司帳目有疑問,有條理的帳簿紀錄就可加快回應速度,讓公司感覺更可信。企業除了透過會計員記帳,亦可採用一些雲端會計軟體,令公司的財務活動與紀錄更加同步。

2. 定期更新試算平衡表

除了做好簿記,公司也應該定期更新試算平衡表,清楚展示公司的收入支出,和資本比例的變化,讓核數師更全面審視各種與財務報表有關的紀錄。

3. 委任稅務代表

選用稅務代表亦可讓公司獲取更多準備時間,稅務代表作為代理角色,以專業知識為企業打點報稅的繁瑣事務,又可幫忙申請延遲交表。

提供一站式創業支援的壹達商務中心,有專業會計師團隊為企業打點一切稅務,亦有稅務代表幫公司申請延遲提交稅表。想了解更多,歡迎致電 3575 6888,或 Whatsapp壹達商務顧問了解更多!